近期,关于风电后市场的新闻持续发布,一则技改招标打破了风电技改市场酝酿已久的平静局面:三峡新能源江苏响水201MW风电场老旧机型技改项目已获批准采购,采购资27台风机叶片改造包含叶片设备、变桨系统改造物资、叶片改造施工、设备运输、技术服务等项目,并更换包括但不限于轮毂内变桨电机、继电器等满足可靠性运转的相关配套部件。

江苏响水风电场位于响水县东部沿海地区,属黄海潮间带滩涂地貌单元,安装134台东汽单机容量为1.5MW的FD77C型风电机组(塔筒高度61.5米,叶片直径77米),2010年全部并网发电。这里透露出2个信息,一个是运行时间不到10年,核心部件开始问题凸显;二是批量出问题。其实,这不是第一个进行批量改造的项目,大家打开百度搜索一下就会发现无数技改招标和竞争谈判的新闻,但是一个项目批量进行专项的技改招标,确实少见。

大家经常讨论的传统风电后市场是指运维市场,但我这里讨论的是风电场的技改后市场。其实风电技改已经不是新鲜话题,据笔者粗略估计,从事该服务的公司应该不下几十家企业(含主机厂自己注册的专业运维公司)。行业内有些专家更是对此市场非常看好,号称2000亿的市场规模(个人认为是运维市场),对此笔者不否认,但是技改市场竞争可谓白热化,不是谁都能进去的。

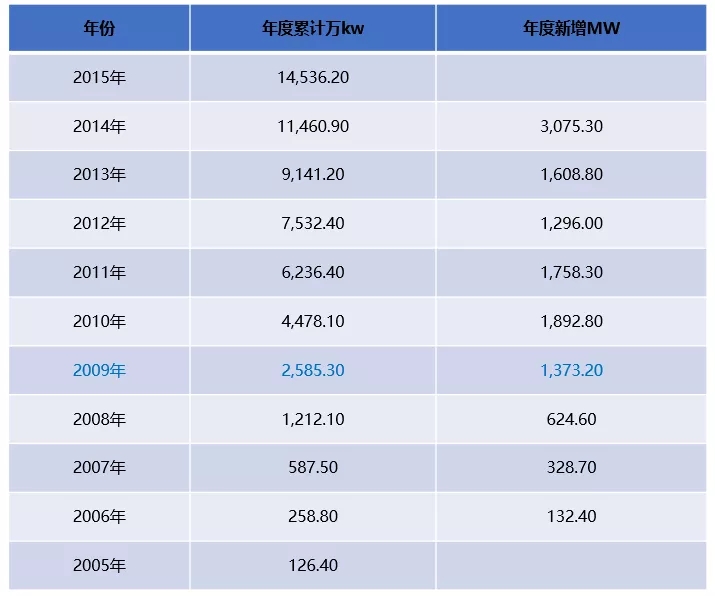

2019年年底,国家能源局公布风电装机总规模达到2.09亿千瓦,毫无疑问装机规模又是世界第一。根据当前与早期风机质保期限,风机厂家为开发商提供2-5年质保期,按照官方数据统计一下,到2020年底将有1.45亿千瓦以上的风机面临出质保(2015年的装机规模),保守估计也有1.15亿千瓦左右的风机已出质保或正在执行出保程序(2014年的装机规模)。

因为风机大规模的出保,给风机后市场带来新的问题。

风电场运行利润大幅下降。早期风机在质保期内基本无运维费用,还没有出现限电问题,风电场的利润极高,加上风机运维经验也不足,带病运行时有发生。出质保期后,运维费用开始产生,限电开始,风机运行效率也逐步下降,质量可靠性的隐患凸显,多重问题导致风电场利润跳跃式下降。

01、早期兆瓦级以下机型面临多种运行问题

机型老化,电价下降,如同两座大山压得运营商踹不过气来。

机型老化,意味着上网小时数下降,电价收入会随之大幅降低,电价下调则意味着利润率下降。随着电力改革的深入,原有含补贴的风电场的标杆电价部分都在部分或全面的参与竞价,意味着原有的收益将下降。我们的开发商绝大部分都是国企央企,面临着效益考核的压力,以及如何凭借现有机组设备实现提质增效的难题。

早期国产化风机可靠性不高导致质量隐患逐步显现。早期我国风电场多建在三北地区,因为风资源好,同时不限电,电价高,风机运行时间较长。而彼时的风机国产化时间不长,技术成熟度和核心大部件质量可靠性及稳定性还不够,给风机后期运行问题频发埋下了隐患。

国产化设计工况不够、运维经验欠缺导致运行后期质量隐患。早期的风电场风资源条件极好,无论南北,风速基本都不会低于7m/s(70m塔高平均风速),三北区域基本占到80%以上。风机全功率运行时间频度较高,核心大部件的磨损也远超设计;同时国内风沙、高低温、冰雪以及潮湿等复杂环境工况,也大大高出国外引进机型的设计工况。

时至今日,最早的兆瓦级风机已经运行16年(最早的2004年龙源引进GE的1.5MW兆瓦级机型),按20年生命周期计算,风机已经进入了人的中老年阶段,多重因素导致风机小故障频频发生。同时,早期生产运维管理经验不足,就像汽车一样,小毛病被忽略也会导致后期质量问题频发。

早期机组核心大部件问题批量发生。早期主力机型基本为1.5MW-2.0MW,基本都是引进后国产化机型,核心大部件成熟度差异较大。国内某增速机供应商因为设计缺陷导致400台增速机更换,损失超过几亿元;几年前某项目叶片由于工艺或设计问题而批量更换已经不是新闻;发电机批量更换比比皆是,无论是第一梯队还是第二梯队厂家,都有发生。当然,这些问题在行业发展过程中属于正常现象,技术也就是这么进步的,不跌倒,怎么知道这里有个坑呢。

兆瓦级以下的失速型风机大面积停止运转或运转效率低。

根据笔者了解,兆瓦级以下的失速型风机最晚销售截止2009年。粗略估计,兆瓦级的风机市场规模应该不低于1000万千瓦(2009年总体规模2585万kw),机型从330kw-850kw,主要为GE,歌美飒、VESTAS、金风、运达。

笔者2019年到福建莆田南日岛考察时,看到福能南日岛上的750/850机型普遍停转(当然也存在当时风速较差的问题)。由于早期的风电场运行小时数极高,电价都高出现在的含补贴电价价格(单独申请价格),一般风电场3-5年就可收回成本。后期因为机型多为国外引进机型,出保后维修成本极高,加上有些部件运行很多年了,无法采购(都是进口机型或机型已经停产),所以停止运转也在情理之中。

据了解,兆瓦级以下的失速型风机最晚销售截止2009年

早期的风电场基本在三北区域,风资源条件极好,8-9m/s的风速(70m塔高)比比皆是,如果采用现有的大容量风电机组,无论是发电出力,还是机组价格都具有相当的竞争力。2010年风电机组在5000元/kw左右,而今3200元/kw(非抢装市场价格,机型非常成熟);单位千的扫风面积都超过6m2,过去不到现在机型扫风面积的的1/3,一旦技改,投入产出比非常可观。

基于早期这两类风机的问题,国内所有的开发商,尤其是央企和国企,已经把早期风机的提质增效作为当前的一个重点工作来抓。这就面临着选择:兆瓦级以下机型是更新换代(重新在原有风电场用新的大机型替代)还是技改升级?

02、改还是换:一道难解的应用题

★更新换代选择面临的困难

毋庸置疑,按照现在的新的机型的单位造价和发电能力,在原有的风资源条件下,发电效率提升30%-50%基本不存在问题。但更换机型设备面临政策和财务风险。

政策模糊:更新换代对政府能源管理部门而言,就是新建风电场,需要重新立项,电价补贴肯定是取消了,目前这种方式还没有政策上的明确。

优势明显:更新换代的优势。一个是部分投资不需要,包括项目的进场道路、场内道路、征地费用、升压站、送出线路等。二个是风机的价格与原来相比基本只有三分之一左右,出力比原来提升50%毫无悬念。

★两个问题:

问题一,风机替换下来如何处理。老的风机被替换下来后,叶片等部分部件处理还没有合适的办法。同时,拆除下来的风机增加的投资费用以及原有风机等固定资产如何处理?这可能是国有资产最难处理的一个环节,相当于一个风电场又增加了3亿左右的投资(按5万千瓦风电场的主机费用加建安工程费用),尽管前期理论上已经收回了全部投资,但新的投入收益率如何计算,目前没有一定的标准的方案。

问题二,财务风险和担忧。我们以2009年投产的小风机为例,原有风电场的运行时间只有9年了(在原土地上继续完成20年的项目运行期限),虽然发电小时数非常高,能否满足项目的基本收益还需要详细计算。同时,原有项目固定资产增加,增加了老风电场的拆除费用、风机处理费用,也应算入老项目的追加投资。目前央企和国企在这方面是否有类似制度,由于笔者这方面不是很熟悉,需要继续深入了解。

★技术升级面临的困难

相对更新换代,技术升级对于风电场更新换代就简单得多,因为不涉及投资和能源管理部门的管控问题。当然技术升级(传统简称技改)也同样面临机遇和挑战

★一个机遇:早期兆瓦级风机的核心部件国产产业链基本完整。

相对兆瓦级以下的失速型风机而言,兆瓦级(1.5-2.0MW)风机早期的核心大部件的供应商比较集中,虽然部分部件停产,但绝大部分厂家都还在行业存在,如果技改都能找到原来图纸,包括增速机、发电机、轴承及叶片等。

★两个困难:部分国外进口的风机及进口品牌的大部件改造难度较大。

一类是国外品牌的风机,包括GE、歌美飒、苏思兰、NORDEX以及VESTSA等,这些品牌的风机运行时间都基本超过10年以上,尽管他们风机可靠性高,采用的大部件绝对进口件,现在改造起来难度非常大。

二类是国内品牌风机的主控、变桨和变流三大电气系统早期采用进口品牌的较多,最早的运行时间都已经超过15年,现在可以肯定的是停产买不到了。

无论是国产部件的技改,还是进口部件的升级,都面临数量少,再制造费用高的难题。以增速机为例,增速机再制造在业内也不是新鲜产业;变流器的技改在业内也已经是非常普遍的运维服务。

综上所述,目前服役时间已经超过10-15年的风电设备,改还是换是一个艰难的抉择

对于兆瓦级以下的风机更新换代,面临财务风险和政策风险,以及退役风机的环保处理难题。但这么好的风资源,按照现在的风机性价比,如果用大风机替代,即使平价,理论上收益率不会低于现有风电场,更重要的是减少了风资源的浪费。

兆瓦级以上的机型技改,面临大部件改造供应链的难题。就在前几天,山西龙源265台1.5MW风机就发布了技改招标,其中就有3个风电场采用了GE的机型,运行时间最少也运行7年,可以肯定大部件都是进口部件,比如增速机采用威能极。如果威能极自身没有维修公司,靠如今国内的运维企业维修难度将会很大;在有如叶片增长改造,早期有的叶片供应商已经停产,可能当时的叶片参数资料也已经无法获取。

03、技改后市场正在从蓝海到红海跃进

此前,东汽成立了自己的运维公司,任务之一就是解决东汽风机的后续运维服务和技改服务。初步了解,目前国内前八的风机厂家都有专业的运维部门,且都在对外进行技改或运维后市场的开拓。这也是风电后市场的主流队伍,基本从事全系列的服务。同时还有核心大部件供应商为自己的产品进行后市场服务的专业队伍,技改后市场的发展趋势是越来越专业化。

运维后市场目前规模每年在30-50亿元(按2015年风机出保1.45亿千瓦容量概算)。技改后市场目前还在市场早期,但随着风机技术近几年的快速发展,开发商提质增效的迫切需求,市场快速增长期将会很快到来,个人觉得未来1-2年,就会迎来技改红海时代。

小风机风电场(包括1.25MW机型)的开发商也可以考虑通过和能源主管部门沟通,解决风机更新换代的政策问题,如采用2-2.5MW机型(个人觉得目前高风速资源条件下,2021年后风机价格下调,这个单机容量最经济)进行风电场升级,对于主机厂也是一个新的市场。个人粗略统计,如对兆瓦级以下、1.25MW以及10年以上的部分推出品牌的1.5MW的风电场进行更新换代,市场容量应该超过3000万千瓦,这将是风机主机厂一个新的市场机会。

从长远来看,老的风电场退役都会面临一个更新换代的问题,退出机制早晚还要解决,能源主管部门最终也会推出相关政策,只是现在看来时间提前了。

随着技术的进步,技改市场终将面临更大的挑战。如果要在风机主机行业里长期发展,技改就必须专业深入,从现在开始就要解决好风电机组大部件的接口标准化问题,就像汽车一样,部分大部件的技术软件接口和硬件结构接口必须标准化,这个对于降低风机的运维和改造成本非常有必要,只有解决了大部件的标准化问题,才能解决整机采购成本以及后续的运维成本。

雄关漫道真如铁,而今迈步从头越。风电的第一个二十年即将到来,无论是技术还是政策,技术的进步将很多未来的难题提前摆在行业面前。而笔者认为,风电市场有时候是我们自己创造的,成本越低,风电竞争力越强,风电市场就会越来越大。