风电项目运营期除了利用丰富的可再生风能提供清洁电力外,还会持续为地方税收做出贡献。下面小编从一份可研报告财务分析表格的利润与利润分配表入手,分析风电项目在运营期会为地方政府带来哪些主要税收。

来源:微信公众号“计鹏新能源”ID:jipengxinnengyuan

一 增值税

风力发电项目从根本上作为电力销售行为,需要在经营期内缴纳增值税。根据财税[2015]74号文规定“对纳税人销售自产的利用风力生产的电力产品,实行增值税即征即退50%的政策”,财务分析将增值税退税金额作为补贴收入计列在利润与利润分配表中,并且当期实缴增值税与补贴收入金额相等。因建设期产生的进项增值税可在运营期初抵扣,所以在运营期初期,风电项目实缴增值税金额存在为零情况。

二 销售税金附加

1

城市维护建设税

营改增”后城市维护建设税计算公式为:应缴增值税×城市维护建设税税率。税率为市区7%、县城和镇5%、乡村1%。在计算前期需要与业主沟通建设地点,常规情况下集中式风电项目按5%税率计算。

2

教育费附加

“营改增”后教育费附加计算公式为:应缴增值税×教育费附加税率。教育费附加税率为3%,地方教育费附加税率为2%。

三 所得税

在利润和利润分配表中,还有一项税金是所得税,计算公式为:应纳税所得额×所得税税率。风电项目运营期内第1-3年所得税税率为0%,第4-6年所得税税率为12.5%,第7年及以后所得税税率为25%。

示例:

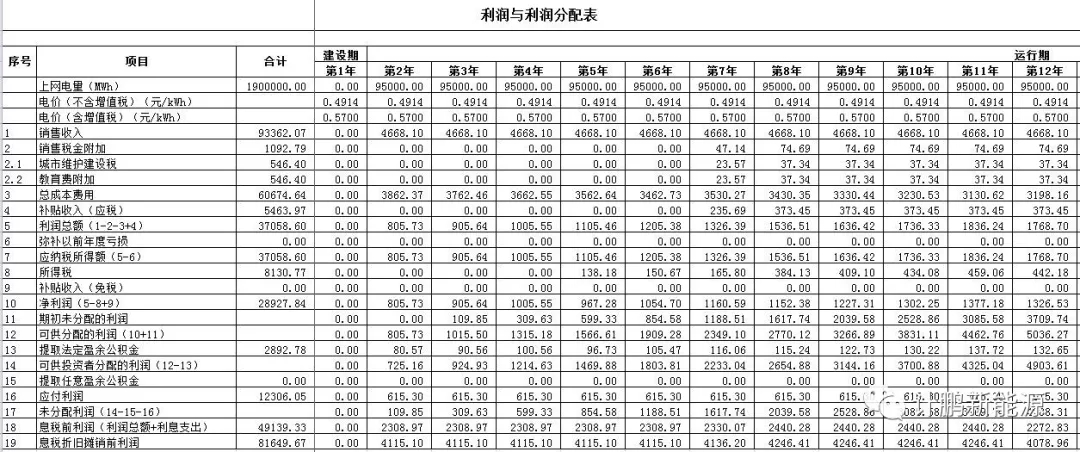

以50MW风电项目为例,项目静态投资37500万元,年均满发小时数1900h。项目可抵扣增值税4010万元,财务分析编辑条件参照规范计列。经计算利润与利润分析表如下:

由表可知,项目年平均缴纳增值税273.2万元、销售税金附加54.64万元、所得税406.54万元,年均缴纳税金合计734.38万元,运营期缴纳税金合计14687.53万元。

原标题:【计鹏视角】从利润表中分析风电项目运营期内税金缴纳