摘要

对于2017年新增投产项目,可再生能源发电成本持续下降。现可再生能源发电技术对于满足新兴发电需求具有十分强劲的竞争力。

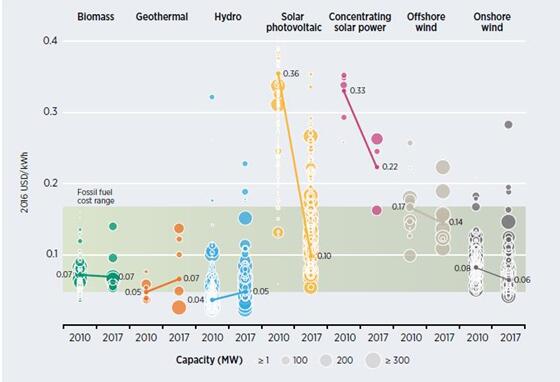

2017年,随着可再生能源发电技术的加速部署,其竞争力水平不断提高。生物质能发电、水电、地热和岸上风电项目的成本降低到可与化石燃料发电成本相竞争。事实上,这些技术的平准化电力成本(LCOE)处在更低的分布区间内。

注:指定技术的平准化电力成本为生命期成本与生命期发电比,这两个值都是使用能反应平均成本的某一年的贴现率。在本报告中,除非明确提及到,所有的平准化电力成本以经合组织和中国的7.5%、世界其余国家10%的固定假设值来计算。平准化电力成本计算排除了财政支持。

2017年,化石燃料发电成本估算为0.05-0.17美元/千瓦时,依燃料和国家而有所不同。

全球新建投产水电厂的加权平均平准化电力成本大约为0.05美元/千瓦时,岸上风电为0.06美元/千瓦时左右。新建的地热能和生物能项目为0.07美元/千瓦时。

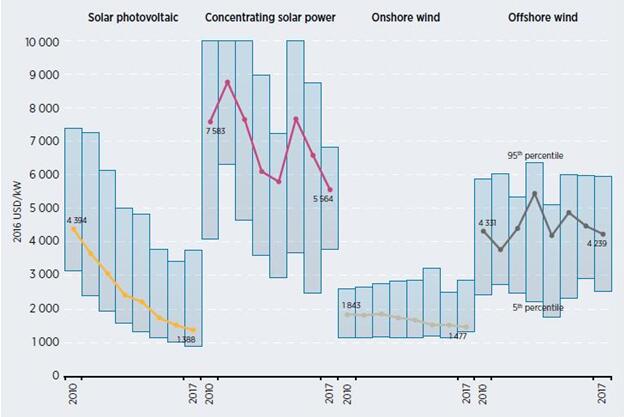

从2010年起的公共光伏项目的电力成本显著下降。受到从2009年末光伏模组价格81%降幅的作用,以及系统平衡成本的下降,全球公共光伏项目的加权平均平准化电力成本在2010-2017年间下降了73%,至0.10美元/千瓦时。这些技术使得公共光伏项目在没有财政支持的情况下也具有与传统电力资源竞争的实力。

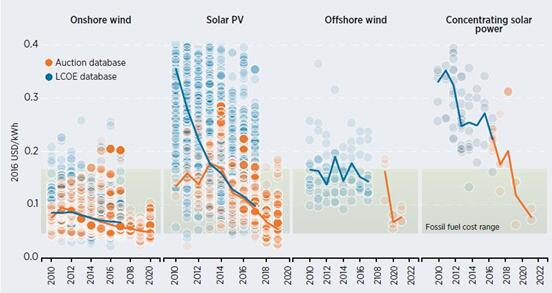

离岸风电和聚光太阳能虽然还处在起步期,在2010-2017年这两者的成本也在下降。2017年全球现役离岸风电和聚光太阳能的加权平均平准化电力成本为0.14美元/千瓦时,聚光太阳能为0.22美元/千瓦时。此外在2016年和2017年的聚光太阳能和离岸风电项目的拍卖结果显示,至2020年以后的电力成本将会降低到0.06-0.10美元/千瓦时。

图1公共可再生能源发电技术的全球平准化电力成本,2010-2017年

可再生能源发电的成本降低驱动因素有三个:技术改进、竞争性采购、大量的国际化的有经验的项目开发商。

技术进步对于性能提升和安装成本的降低(除了行业工业化水平和经济规模)至关重要,这驱使了太阳能和风电技术的相互竞争。融入全球化可再生能源市场的竞争性采购是另一个重要的驱动因素。此外还有大量的具有丰富经验的致力于中到大型的项目开发商在全球范围内寻求新的市场商机。这些因素会使得可再生能源电力成本在未来持续下降。

持续的技术革新是可再生能源发电市场的常驻驱动力。在现今的低成本设备时代,技术革新提升制造业的效率,对于发电设备也是如此(如性能提升和安装成本降低)。大规模的风力发电机将会在相同资源水平下产生更多电力,新的光伏电池架构也会提供更好的效率。实时数据和大数据增强了预测性维护并减少了运营和维护成本。这只是技术革新驱动成本降低的一部分例子。同时,可再生能源技术会降低项目风险,大幅度降低资本成本。

这些趋势大范围的分布在电力行业中,推动产业升级转型。许多地区的可再生能源发电技术能提供发电所需的最低廉的成本资源。在过去,还需要相关政策提供直接的财政支持,并针对不同的技术(如光伏)或子行业(如针对于住宅、商业、公共电力行业,其他还有建筑一体化的因素等)。现在,一个有效的监管和政策框架为可再生能源电力的竞争性采购提供了舞台,并满足一个国家在能源、环境和发展方面的政策目标。在世界范围内,中型、大型的可再生能源项目开发商正以此为目标需求全球化的商业机遇,推动国际资本市场发展以及持续化成本降低。

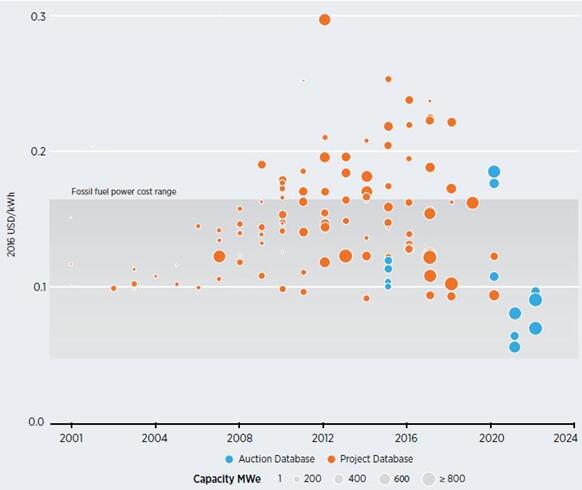

近期的可再生能源拍卖结果显示至2020年及以后的成本将持续下降。

IRENA的成本数据库包含了15000个公共项目的项目级成本数据,同时基于7000个项目的拍卖和竞争性采购数据编制了数据库。尽管这两个数据库的数据需要慎重对待,拍卖价格是不需要与平准化电力成本相比较的,数据分布体现的是未来数年内的电力成本分部态势。然而,加权平均资本成本(WACC)并不是相同的,对于平准化电力成本的计算,加权平均资本成本是一个固定的已知值,而在一个拍卖项目中,加权平均资本成本是一个未知值,这会归入到影响单个项目开发商报价范围的价格因素中。

2016年光伏拍卖价格创新低,2017年在迪拜、墨西哥、秘鲁、智利、阿布扎比、沙特阿拉伯的数据显示,0.03美元/千瓦时的平准化电力成本在2018年以后是可行的,前提是给予合适的条件。这包括:有效监管和政策框架满足可再生能源发展,低排放和低政策、社会环境风险,区域基础设施完善,有激励效果的税收制度,项目开发成本低廉,资源丰富。

同样的,岸上风电的拍卖结果在巴西、加拿大、德国、印度、墨西哥和摩洛哥也同样走低,这显示了岸上风电具有十分强的竞争力。对于聚光太阳能和离岸风电,拍卖结果预示了未来成本的下降趋势。事实上,在2016年和2017年的拍卖结果显示了到2020年以后,这两种技术的成本将会下降到0.06-0.10美元/千瓦时。竞争性采购,特别是拍卖会促使太阳能和光伏技术成本持续下降。然而,这还需要低成本融资、良好的政策环境和拍卖市场制度设计等支持因素。

可再生能源电力将会很快的比化石燃料电力更便宜。至2020年,现今商业化应用的所有可再生能源发电技术将会与化石燃料的发电成本处在可比的成本竞争力分布区间中,其部分成本更加低廉并会削弱化石燃料地位。

到2020年,通过竞争性采购签订的项目只是反映出新增发电容量的一部分状况,而拍卖显示的数据趋势也不能完全反映平准化电力成本在项目层级上的趋势。然而近期的拍卖数据显示,至2020年及以后,聚光太阳能、光伏、岸上风电、离岸风电的成本将持续下降。此外,个别项目的平准化电力成本和拍卖价格必须慎重对待。可获得的有效数据以及IRENA现有两个数据库的一致化趋势对总体状况的分析是有效果的。

从项目的平准化电力成本趋势和拍卖结果显示了至2020年的走势,岸上风电的平均成本将会从2017年的0.06美元/千瓦时跌至2020年的0.05美元/千瓦时。近期的2016年和2017年的在比利时、丹麦、荷兰、德国、英国的离岸风电拍卖结果显示,对于至2020年及以后预投产的项目,其成本可降至0.06-0.10美元/千瓦时。事实上,在德国,有两个项目将会在2024年投产,另外一个2025年投产的项目在没有要求市场利率补贴的情况下赢得了竞标。聚光太阳能也有类似的案例,2020年在南澳大利亚投产的项目成本为0.06美元/千瓦时,而在迪拜,2022年或延期投产的项目成本为0.07美元/千瓦时。

光伏拍卖数据的分析则要更谨慎一些,这是由于重视容量的项目部署分部在太阳光照射比较强烈的区域内。即便有这种影响项目分部的不利因素,如果拍卖数据能够有效且准确的代表全球项目部署趋势,至2019或2020年,光伏的平均平准化电力成本将会降低至0.06美元/千瓦时,略高于岸上风电的0.05美元/千瓦时。

对于至2020年的太阳能和风力发电成本的展望,基于最新的拍卖数据和项目级别的成本数据,可以看到这些极低成本的模块化技术将会在全世界范围内部署。

至2019年,优质的岸上风电和光伏项目将会以等价于0.03美元/千瓦时的平准化电力成本来提供电力,或能做到更低价;聚光太阳能和离岸风电也能提供非常有成本竞争力的电力,至2020年为0.06-0.10美元/千瓦时。许多的可再生能源发电项目已经并进一步的在未来削弱化石燃料的地位,而且是在没有财政支持的情况下。如果能提供有效的监管和体制框架,其竞争力将会进一步改善。

执行摘要图2 项目平准化电力成本和聚光太阳能、光伏、岸上风电、离岸风电的全球加权平均值,2010-2022年

对于平准化电力成本数据,经合组织和中国的加权平均资本成本是7.5%,而世界其余是10%。

将可再生能源作为一个整体考虑降低电力成本,以及光伏和岸上风电项目的低成本状况,代表了不同发电选项竞争性的典范转移。太阳能和风力发电将会提供非常优惠的电力,此外其低成本使得以前不具经济效益的电力行业发展战略变得有利可图。可再生能源的经济负担以前是不可想象的,而成本缩减则会增加经济决策的理性化,推动可再生能源以最大化变量的普及以及最小化的整体系统成本。(译注:这里的典范转移指的是可再生能源经济型改变了过去不具经济效益的产业状态,及未来普及并对电力行业各子行业的影响。)

同样的,在太阳能和风力资源丰富的地区,低廉的电力成本也会带动“电力+”技术(诸如氢或氨电力技术、其他的密集性能源、存储介质等)。低廉的价格也会使电力存储更具效益,这会推动电动汽车的快速发展(由于移动储能充电的高瞬时功率要求),以及电动汽车接入电网满足区域电力平衡或者电力调节需求。

然而,各类可再生能源整合利用时需要进行平衡以控制成本的提高,灵活性的提高也需要管理系统具有非常高的可变可再生能源控制能力。从到目前为止的表现来看,集成的成本适度,但随着可变可再生能源份额提高,成本也可变得非常高,特别对于电力行业中缺乏配套支持政策的。例如,如果集成资源和发电的传输扩张跟不上部署速度,可再生电力资源则会面临削减。

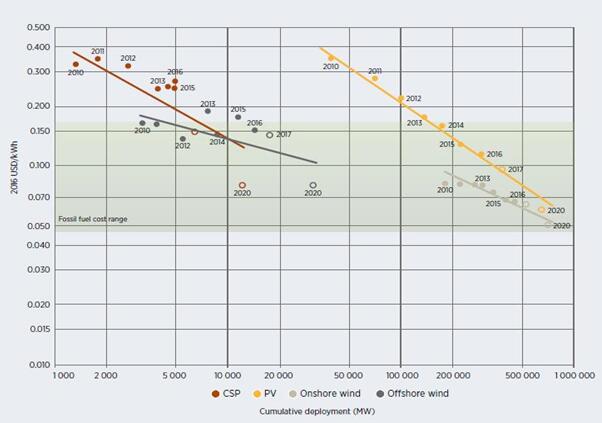

聚光太阳能、光伏、岸上风电、离岸风电的成本在近期和预期的大幅度降低说明了显著的紧缩率(译者注:成本下降速度放缓)。

传统的方法和思维模式在评测太阳能和风力发电技术上有着明显的不足。这体现为多变量作用,其低估了技术进步的能力、制造业的工业化水平、规模经济效应、制造业效率、开发人员的工艺革新、供应链竞争等因素,在有效监管和政策框架落实的作用下,对成本加速下降的持续推动力。

从2010年到2017年,发电成本持续下降,图3的拍卖数据显示了至2020年的累计装机容量变化。离岸风电的学习率(learning rate)在2010-2020年间能达到14%,而至2020年末,离岸风电累计装机容量的新增容量估计为90%。

(译者注:学习率(learning rate)是累计装机容量增倍时成本降低的变化,这是反映可再生能源新增规模对成本降低速度的作用能力,例如其中一个方面的累计装机容量增倍时的平准化电力成本的减少。可直接理解为成本变化速率,虽然略有生硬,后面我依旧使用学习率这个词。)

注:2020年聚光太阳能的全球累计装机容量预计为12GW,离岸风电为31GW,光伏650GW,岸上风电712GW。

对于岸上风电,2010年至2020年的学习率会达到21%,至2020年末的累计装机容量中,整个时期的新增装机容量预计为75%。聚光太阳能学习率预计为30%,新增装机容量占累计装机容量的89%。光伏估测的学习率为35%,新增装机容量占94%。

执行摘要图3 聚光太阳能、光伏、岸上风电、离岸风电的全球加权平均平准化电力成本的学习曲线

上图中,对于平准化电力成本,经合组织国家和中国的加权平均资本成本是7.5%,世界其余是10%。

岸上风电技术拥有十分丰富的历史可用成本数据。在IRENA的可再生能源成本数据库中,这一资源电力成本的学习率在2010-2020年期远高于1983-2016年期。(译注:就是降幅大。)

考虑到各种作用因素,这是由于使用拍卖数据进行平准化电力成本计算时,得出了较低的加权平均资本成本。这虽然不能解释其他问题,至少可以表明岸上风电在近十年来的学习率确实高于往年的长期水平。

模块化、可升级的太阳能和风力发电技术,以及在项目开发过程中的可复制性,需要就连续降低成本行为做出稳定的政策支持奖励。这已经促使新增容量的岸上风电和光伏具有高度的竞争力。拍卖数据表明,聚光太阳能和离岸风电也应该走类似的道路。电力储能也在走类似的开发路径。由于可再生能源技术是能够模块化、可升级、可复制的,政策制定者应当确信工业化和市场开放能稳定的降低成本,并对此提供有效的监管和政策环境。

总安装成本的下降驱动了太阳能和风力发电技术的平准化电力成本下降,各类技术的下降程度不同。这对于光伏、聚光太阳能和岸上风电同样重要。

由于光伏组件成本下降,公共光伏项目的安装成本在2010-2017年间下降了68%,这一期间的平准化电力成本下降了73%。新投产的聚光太阳能项目的总安装成本在2010-2017年间下降了20%,平准化电力成本减少了22%。对于离岸风电,总安装成本下降了2%,同期的平准化电力成本下降13%。

图4 聚光太阳能、光伏、岸上风电、离岸风电的全球加权平均总安装成本和项目成本值空间,2010-2017年

风电

2000-2016年,累计装机容量的年复合增长率为15%,2016年末,总装机容量467GW,岸上风电454GW。中国占比最大,为32%;美国为17%。2016年新增容量中,中国居第一位为38%,其次美国为17%。风力发电净增量在2016年相比2015年减少了21%,为65GW,这主要是中国政策的变化。未来预计年增量为40-50GW。

5.1风电技术趋势

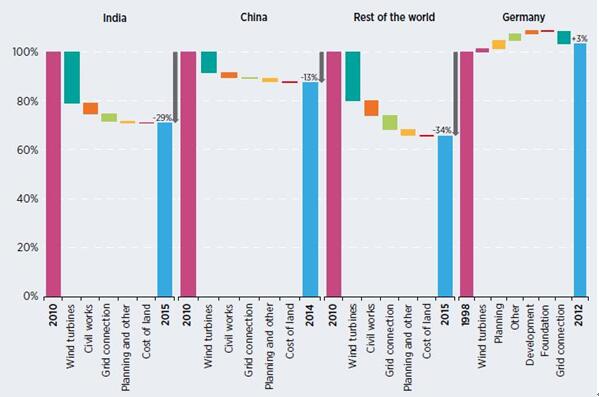

风力发电总装机成本中最大份额为涡轮机相关,包括塔、建设、交付等等,中国除外。岸上风电的涡轮机在总装机成本中占比为64-84%,离岸风电为30-50%。各主要市场内,由于成本下降,使得涡轮机占比已经趋向了上述区间的最大值。

五类成本分类:

•涡轮成本:叶片、变速箱、发电机、引擎舱、功率变换器、变压器、塔。

•建设工程包括选址准备和塔的地基建设。

•电网连接:变压器、变电站、配电网或输电网连接。

•规划和项目费用:开发成本和税费、许可证、财务成本、可行性调研、法律费用、优先权、保险、偿债准备金、与施工无关的工程、采购和建设合同。

•土地

风力发电涡轮机制造商提供了自主选择设计模式以使得开发商针对项目情况来降低平准化电力成本。此外,相同的结构部件能使得涡轮机零件可以有50%左右的零件同一性,这可降低开发成本并提高供应链效率。

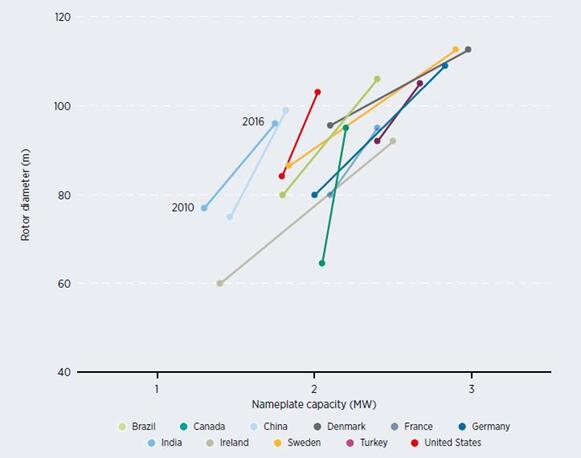

风力发电竞争力提高的关键因素之一是发电机设计创新和运营,如平均容量、轮毂高度、扫掠面积的增加等。然而由于更高的塔导致的成本增加,所以部分市场上安装成本并未降低,但可持有高收益导致的低平准化电力成本。叶片的长度也带来了工程上的额外挑战,这会增加涡轮机负荷,并需要不同的结构设计。叶片长度也增加了后勤上的挑战,超长的分段叶片现正在研究中,但对于大型项目来说,道路升级可能比分段叶片投资更便宜。

欧洲很大程度上推动了最新涡轮技术发展,由于空间限制和选址挑战,最高效的技术成为必要。更高的塔适宜边缘风场和现有林地的开发。

图5.1 加权平均核算的旋转直径和铭牌容量关系,2010-2016年

5.2 风力涡轮机成本

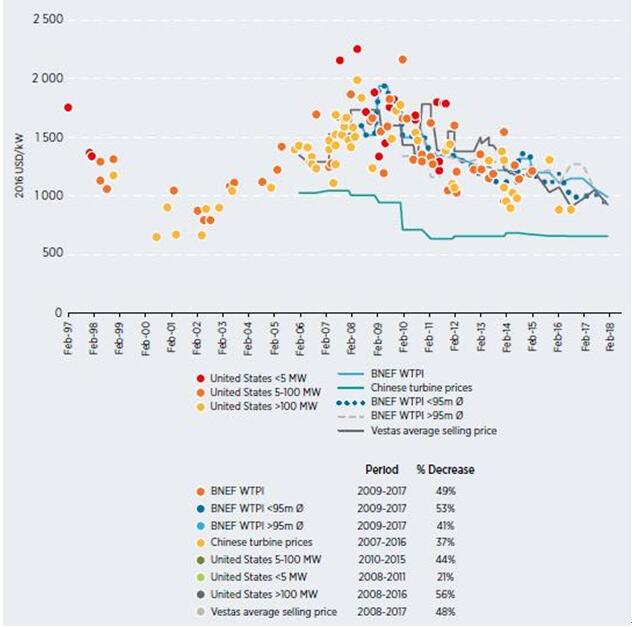

涡轮机材料价格占最终成本很大的一部分。2010年前涡轮机成本增加受到三个因素作用,包括材料上涨,风电部署范围增加导致的设备供不应求,技术改进所带来的更大、更昂贵、轮毂高度更高的涡轮机等。因此资本密集型基础设施(还有塔)是必须的。

中国涡轮机价格在2007年达到顶峰,之后至2016年下降了37%。此后的成本下降空间较小。(中国的涡轮机价格不包括塔或运输,这是属于工程采购和建筑合同中)

2017年的临时数据表明,大部分市场的涡轮机价格低于1000美元/千瓦。涡轮机市场的整合正加快步伐。

图5.2 风电涡轮机价格指数和价格趋势,1997-2017

译者注:WTPI为彭博的风电涡轮机价格指数。Vestas是丹麦的一个风电集团。

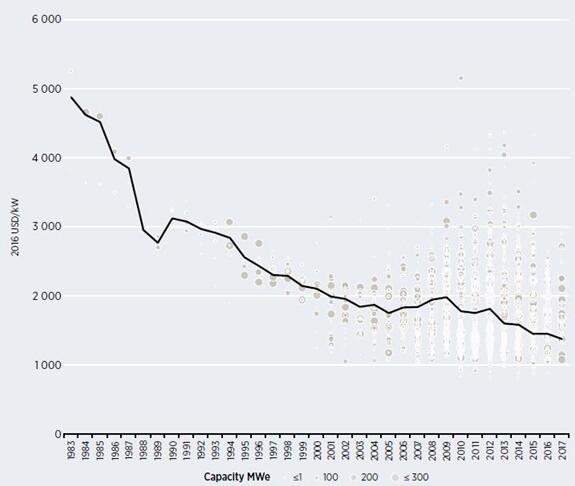

5.3 岸上风电总装机成本

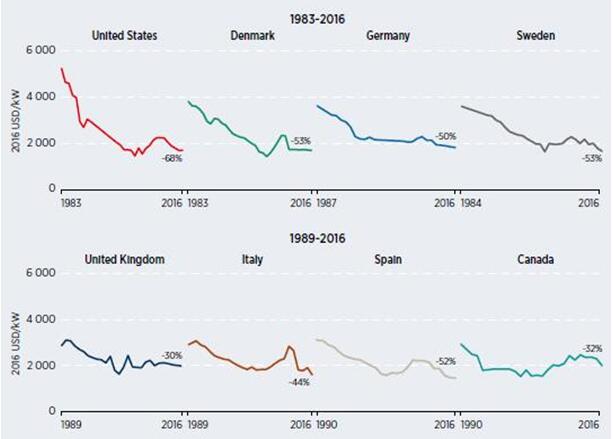

图5.3 岸上风电总装机成本和全球加权平均值,1983-2017年

就总装机成本的趋势而言,各市场内个别项目差别很大。这体现了市场成熟度对装机成本费用结构的作用,如物流、安装、专业设备的支持等。还有项目本身特性上的差别,如现有基础设施水平是否有助于强化与外界联接,与港口和制造中心的距离,与主电网的距离,劳动力成本等。

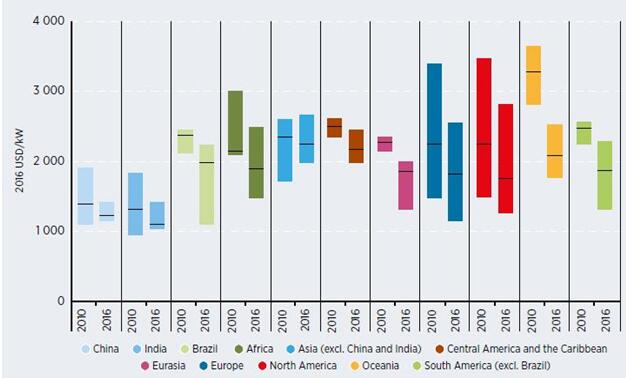

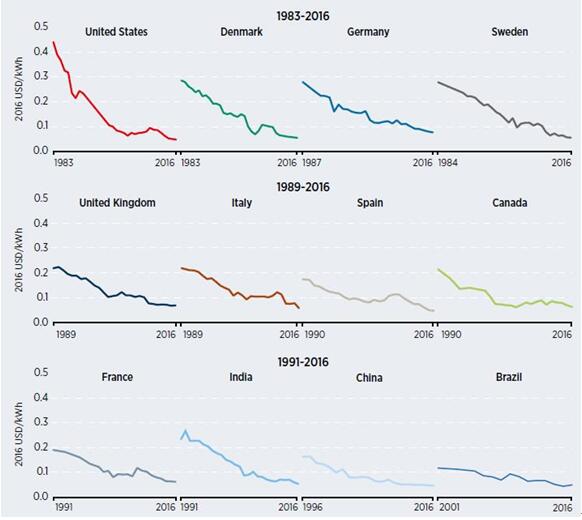

图5.4 十二国岸上风电加权平均总装机成本,1983-2016年

岸上风电项目装机成本最低的在中国和印度,2016年,加权平均总装机成本分别为1245美元/千瓦和1121美元/千瓦。按区域来看,亚洲(除了中国和印度)、大洋洲、中美、加勒比、南美(除了巴西)的成本最高,2016年平均为1884-2256美元/千瓦。

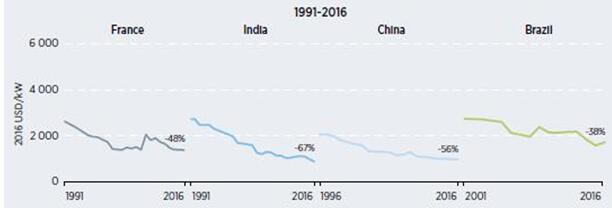

图5.5 各国家或地区的岸上风电总装机成本和加权平均值,2010-2016年

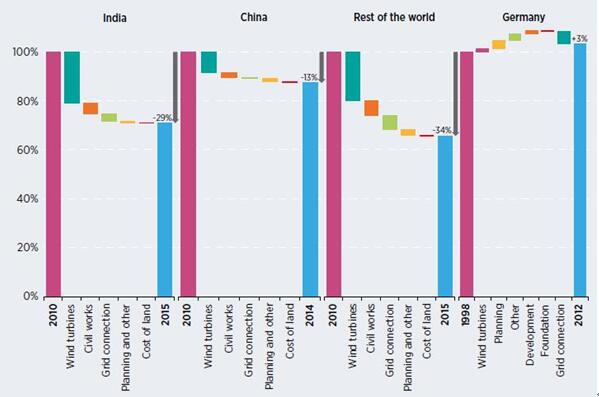

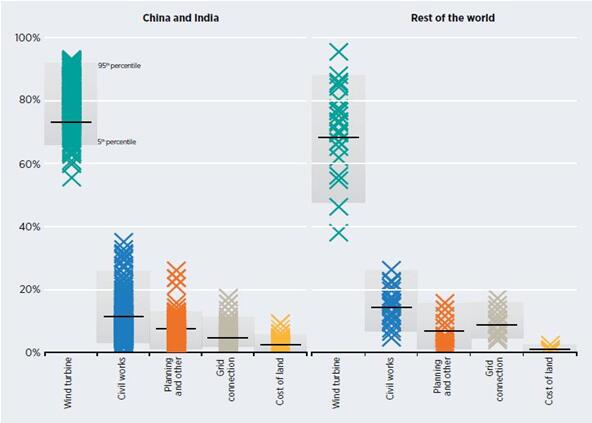

图5.6给出了风电项目的成本分解。除中国外,风电涡轮机占总成本从66-84%不等。与风电场开发、接入和并网等的土建工程在成本份额中占第二位。并网成本占很大一部分,世界其余为11%,中国为3%。

图5.6 部分国家或地区的风电成本分解,1998-2016年

译者注:各成本分类的说明可见本章开始。

图5.7显示了更加详细的成本要素分解。德国由于采用了更先进的涡轮机使得这一时段的成本上涨了3%,之后的2013-2016年则是成本下降期。

图5.8显示了IRENA数据库中的448个项目数据的岸上风电成本要素分解状况。风电涡轮机的加权平均成本在中国和印度为73%,世界其余为69%。最为显著的是并网费用,中国和印度为5%,世界其余为9%。

图5.7 部分国家或地区的岸上风电总装机成本要素分解及成本变化,1998-2012年

图5.8 岸上风电总装机成本要素分布和加权平均值,2006-2016年

5.4 离岸风电总装机成本

离岸风电涡轮机成本占总装机成本的30-50%左右,地基占了很大一部分,海风的位置也会显著提高成本,还有并网所需的海底电缆铺设和端口的建设。海洋环境会给设备维护增加额外的费用,减少计划外维护干预可形成有效益的增量投资。虽然运维成本较高,但离岸风电发电能力比岸上风电要高,特别是在欧洲。

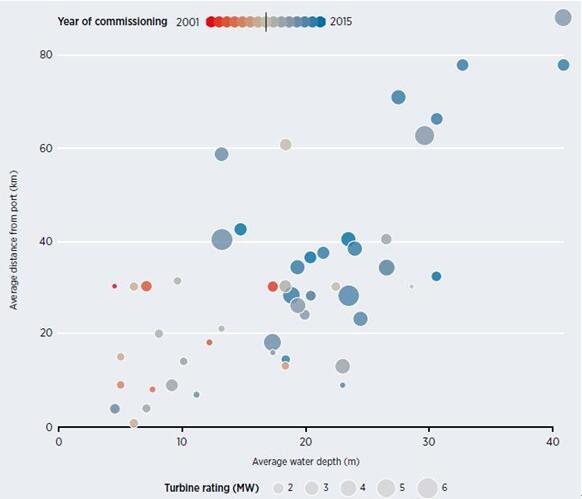

2016年,全球离岸风电累计装机容量为14GW,占总风电装机容量的3%。2013-2016年,年新增容量超过2GW,在欧洲回暖较为显著。

自2009年以来,大多数项目选址水深大于15米,离港距离20-80千米。2016年在欧洲并网的连风电项目平均规模为380MW,水深大多29米,离港44千米。这一时期也开始使用了更大的涡轮机及转子,还有增加轮毂高度,制造商也为匹配开发环境而进行专门化设计。

涡轮机和叶片设计的改进提高了离岸运营能力及容量因子,使得开发商为寻求更好的资源而进一步踏入更远的水区。大型的风力涡轮机也能有效的减少装机成本并摊销项目开发成本,这得益于其更大的功率容量。而涡轮机工业标准的提高和制造过程工业化的改进也进一步削减了成本,安装方法和海上施工船舶也变得更加高效和精密,进一步降低了成本并减少了安装时间。

图5.9 离岸风电项目的水深和离港距离演变,2001-2017年

2001-2010年间,大多数离岸风电的风力涡轮机为2-3.6MW。2011年后,技术提升使得功率提升到3.6-6.15MW。2011年后的项目规模也上升了,欧洲离岸风电在2011年时规模在200MW,2016年后则增加到了380MW。这做大了规模经济、提高了供应链竞争水平并提供了运维的额外收入。

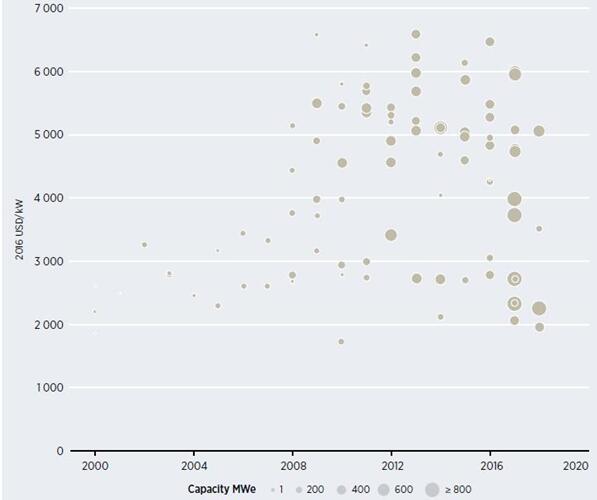

图5.10显示了离岸风电总装机成本的演变趋势。装机成本在2012-2013年间达到顶峰,此时段的更好的风力资源接收能力缓和了总装机成本的增长(2012-2013年则是平准化电力成本的增加)。2010-2016年间,全球加权平均装机成本增加了4%,即从4430美元/千瓦到4487美元/千瓦。

图5.10 已建的和在建的离岸风电总投资费用,2000-2018年

2016年,欧洲的离岸风电平均装机成本略高于全球平均水平,为4697美元/千瓦。涡轮机转子和机舱占总装机费用的38%,建设和安装为19%,支持结构和地基占18%,并网和输电费用占13%,涡轮机塔占6%,项目开发和阵列占3%。由于离岸运营和海洋环境使得地基占了非常显著的一部分,然而这一份额会受到个别项目情况而有所不同,如水深、海床条件、涡轮机负荷、转子和机舱重量、转子速度等。

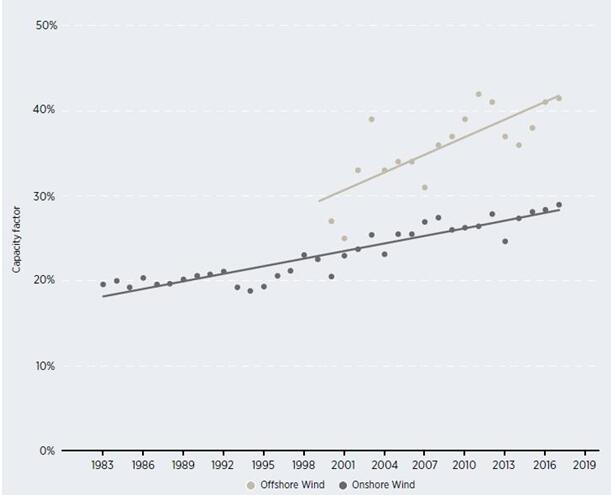

5.5 容量因子

风电项目的容量因子由风资源的质量和技术来决定的。由之前说明的技术趋势可以看出,全球容量因子稳定走高,各地区市场有显著差别,这一系列因素包括轮毂的平均高度、涡轮机额定功率、转子直径等。2017年,新增离岸风电项目的加权平均容量因子达42%,但项目数量较低且逐年新增项目变化较大。

图5.11 岸上风电和离岸风电的全球加权平均容量因子走势,1983-2017年

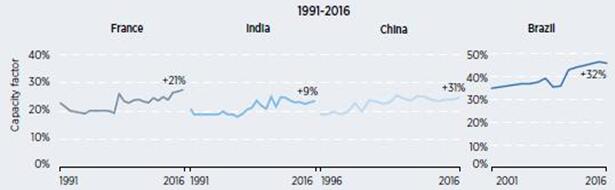

图5.12 十二国岸上风电容量因子变化

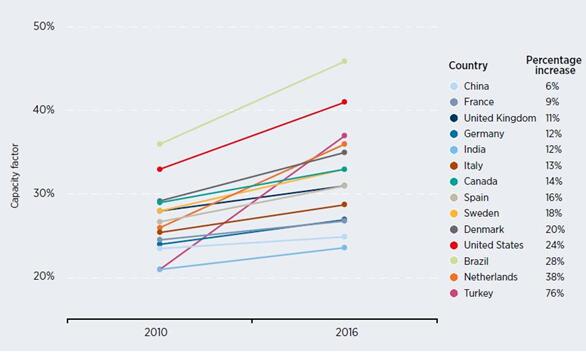

图5.13 各国新增岸上风电项目的加权平均容量因子变化,2010年和2016年(译者注:这个指标反映的是新增项目状态,即岸上风电发电能力的。实际中除了单一市场成熟程度,还要考虑能源结构及电力供需、电网平衡,政策导向是增量还是优化等等问题。)

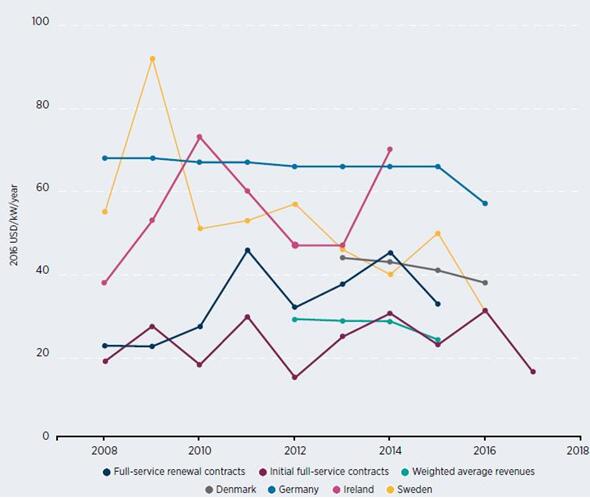

5.6 运维费用

运维服务市场规模与庞大的装机容量相关,最大规模的市场如中国、美国、德国、印度、巴西、西班牙等。运维费用的数据并不容易获得,维护成本的数据经常变化,而运营成本的数据收集缺乏一致性(如管理费用、保险、各类费用、土地租赁、上税)。

运维成本费用中,全业务续签合同比全业务首签合同费用更高。由于合同费用依年限而不同,使得从现有数据中理清这两类费用类别并不容易。从2008-2017年间,首签合同费用范围为每年14-30美元/千瓦,而续签合同则是22-44美元/千瓦每年。在美国,运维费用的加权平均值为27美元/千瓦每年(见图5.15)。

图5.15 全业务合同(首签和续签)运维价格指数,丹麦、德国、爱尔兰、瑞典的运维费用,2008-2017年

(译者注:加权平均值是测量的美国的,数据的目的只是用列举法增加了解。)

在彭博新能源财经的全业务续签合同指数中包含了首签合同所没有的保险费,这是针对涡轮机寿命的额外预期费用。风电场的老化使得这项费用成为项目所有者所必须要考虑的事情,然项目发展快速,涡轮机组仍旧比较年轻,现涡轮机组的全球平均使用期不过6年多点。原始设备制造商提供运维服务在2016年的全球市场规模达70%,然而至2026年这一市场将会缩减,这主要是自运营模式的增加。(译者注:OEM-原始设备制造商,以合同订购委托同类产品厂商生产产品。)

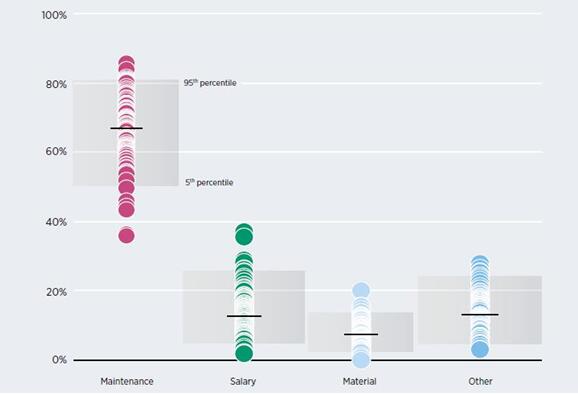

图5.16给出了从IRENA数据库中448个项目的运维成本状况。印度运维成本偏低的一部分原因是其运维成本分类常常排除了运营费用,而主要由维护费用构成。

图5.16 项目级的运维分类成本数据(IRENA的子数据库)和运维成本指数范围(彭博新能源财经),2008-2016年

(译者注:彭博的首签和续签全业务合同为灰色区间,由于成本指标的差异性所以仅用作比较。下图的四个要素分别是维护、薪水、材料、其他,灰色区域为样本置信区间。)

如果不用千瓦/年来表示的话,中国的运维费用为0.008-0.028美元/千瓦时,平均为0.017美元/千瓦时。印度为0.005-0.027美元/千瓦时。中美和南美的加权平均值为0.014美元/千瓦时。(译者注:在本节开始时说过由于运维成本数据缺乏一致性,因此相关数据提供是以“千瓦/年”来表示以确保数据以年为单位的固定化,而“千瓦/时”在实际中则可具有更大的波动性。)

离岸风电运维成本高于岸上风电,主要是由于塔和电缆的维护费用,以及海水环境影响。欧洲的运维成本估计为109-140美元/千瓦每年,在2025年可下降到79美元/千瓦每年。

5.7 平准化电力成本

风电的平准化电力成本受到总装机成本、资源质量、涡轮机的技术特点、运维费用、资本成本和项目生命周期等因素影响。其主要因素包括:

•容量因子:包括多个方面,最重要的是风资源的性质和质量,然后是涡轮机设计和可操作性、折旧等。

•总装机成本:涡轮机往往是最大的成本单元,离岸风电更为明显。

•加权平均资本成本:债务成本、投资者股权溢价,债务和股权的分担会影响到项目加权平均资本成本的最终价值。

•运维成本:由固定和可变费用组成,可占平准化电力成本的20%-25%。

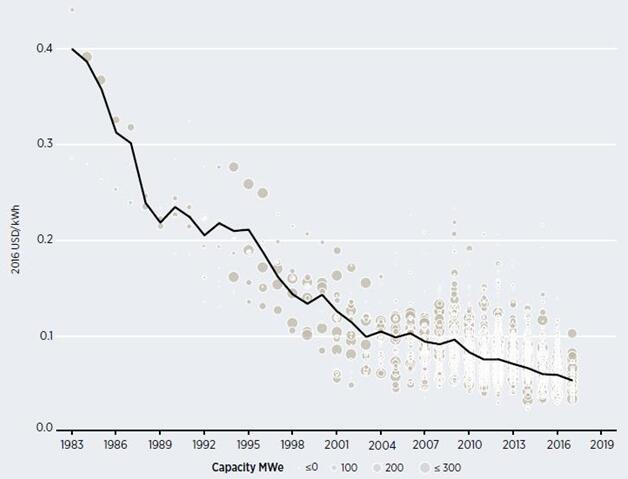

全球加权平均平准化电力成本在1983-2017年间下降了85%,2017年达0.06美元/千瓦时,其下降原因包括运维成本下降、技术成熟、金融市场发展更加完善等,但不包括资本成本下降的影响。这一时期岸上风电的学习率为15%,但仍属保守估计,由于数据的缺乏实际可能更高。2010-2020年,由于拍卖数据库中新增部署项目的影响,预计学习率可达21%,这一时期的下降程度可能更准确的反映了较低的加权平均资本成本的作用力。

图5.17 岸上风电的全球加权平均平准化电力成本走势,1983-2017年

图5.18 已部署的岸上风电项目的加权平均平准化电力成本走势,1983-2016年

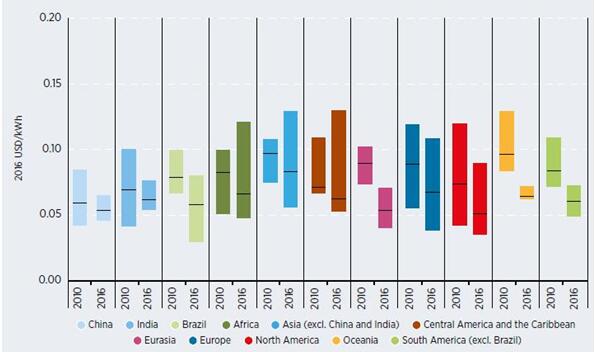

2016年,加权平均平准化电力成本最具竞争力的区域为中国、印度、巴西、欧亚大陆、北美等,为0.06-0.07美元/千瓦时,这些国家和地区占了全球累计装机容量的一半以上。

图5.19 各国家和地区的岸上风电平准化电力成本分布区间和加权平均值,2010年和2016年

2010-2016年间,离岸风电的全球加权平均平准化电力成本从0.17美元/千瓦时下降到了0.14美元/千瓦时,尽管总装机成本增加了8%,技术提升导致的容量因子提高还是富有余裕的抵消了装机成本增加的影响。从2016年和2017年的拍卖数据库中获得的价格数据显示,2020-2022年间上线项目的平准化电力成本为0.06-0.10美元/千瓦时。

图5.20 已部署的和计划中的离岸风电项目的平准化电力成本和拍卖数据,2000-2022年